Mercado antecipa fim da redução da Selic em meio a crescente risco fiscal

Após reduzir a taxa básica de juros nos últimos sete encontros, o Comitê de Política Monetária (Copom) do Banco Central (BC) realiza nesta terça (18) e quarta-feira (19) uma reunião que pode marcar o fim da sequência de queda da Selic, iniciada em agosto de 2023.

Após reduzir a taxa básica de juros nos últimos sete encontros, o Comitê de Política Monetária (Copom) do Banco Central (BC) realiza nesta terça (18) e quarta-feira (19) uma reunião que pode marcar o fim da sequência de queda da Selic, iniciada em agosto de 2023.

Segundo a expectativa da maioria dos economistas e investidores, a taxa Selic deverá ser mantida em 10,50% ao ano pelo Copom, devido aos juros nos Estados Unidos, à inflação e ao aumento da percepção de risco fiscal no Brasil. Além disso, o BC poderá indicar o fim do ciclo de queda neste ano.

Na última reunião, em maio, o Copom decidiu diminuir o ritmo de corte de juros, com redução de 0,25 ponto percentual, e deixou em aberto as próximas decisões. “O presidente do Banco Central, Roberto Campos Neto, tem reforçado a preocupação que o comitê tem com a depreciação das expectativas de inflação”, afirma Claudia Moreno, economista do C6 Bank. Para ela, não haverá redução de juros e o BC deve sinalizar que terminou o ciclo de corte. “O que a gente viu desde a última reunião foi uma piora na expectativa de inflação, ainda que lentamente, e uma depreciação cambial adicional. Por conta desses dois fatores, quando a gente considera a sensibilidade dos modelos e das projeções para a inflação do Banco Central, principalmente para 2025, a gente não vê espaço para novos cortes de juros”, acrescenta a economista.

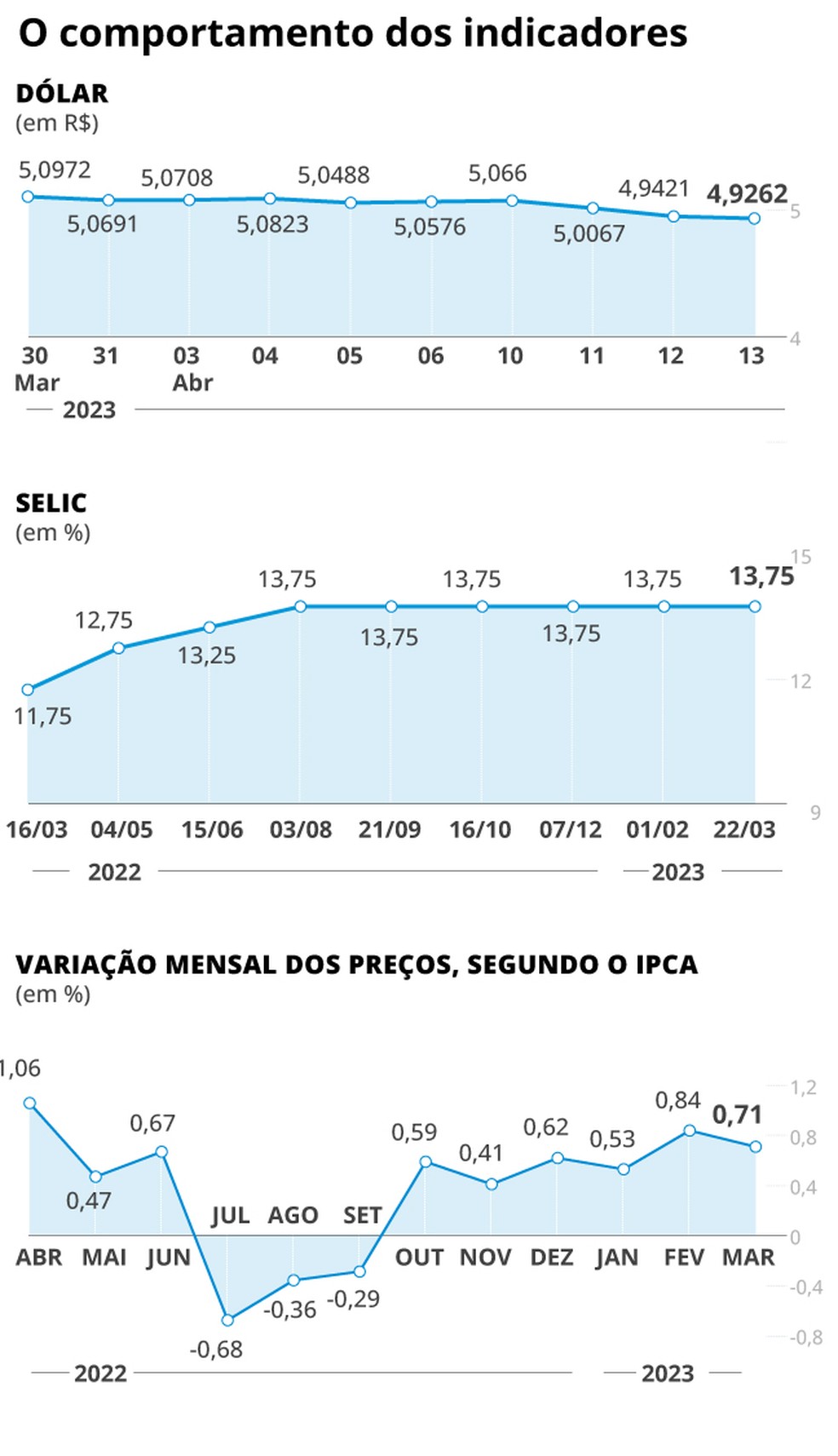

A estimativa para o IPCA (Índice Nacional de Preços ao Consumidor Amplo) deste ano aumenta desde abril, se afastando da meta estipulada de 3%. O índice acelerou pelo segundo mês seguido, atingindo 0,46% em maio, com acumulado de 3,93% nos últimos 12 meses.

As recentes derrotas do ministro da Fazenda, Fernando Haddad, para aumentar a arrecadação, e falas do presidente Lula provocaram aumento da percepção de risco do mercado. O dólar alcançou R$ 5,40 na quarta-feira (12) e o Ibovespa atingiu as mínimas do ano.

“É razoável afirmar que as incertezas domésticas citadas nas comunicações mais recentes do comitê se mantiveram em patamar elevado, ou mesmo aumentaram, em particular no que diz respeito à percepção sobre riscos de mudanças nos principais parâmetros do arcabouço fiscal aprovado no ano passado”, avalia Mario Mesquita, economista-chefe do Itaú Unibanco, em relatório na última semana.

O banco, assim como grandes instituições financeiras como Bradesco, Santander e XP, prevê a manutenção do patamar atual de juros, de 10,50% ao ano, e alterou a estimativa para o fim do ano, que era de 10,25%.

“Os desafios da política monetária aumentaram desde a última reunião do Copom. As expectativas de inflação subiram – afastando-se ainda mais da meta de 3,0% – devido ao cenário global adverso, incertezas fiscais domésticas, mercado de trabalho apertado e questões de credibilidade. Isso significa que a política monetária precisará ser mais restritiva do que se pensava anteriormente para manter a inflação próxima à meta segundo o modelo do Banco Central”, afirma Caio Megale, economista-chefe da XP, em relatório.

De março de 2021 a agosto de 2022, o Banco Central elevou a Selic por 12 vezes consecutivas, num ciclo de "aperto monetário" em resposta à alta dos preços de alimentos, energia e combustíveis. Por um ano, de agosto de 2022 a agosto de 2023, a taxa foi mantida em 13,75% ao ano por sete vezes seguidas. Desde agosto de 2023, começou a sequência de cortes de 0,50 ponto percentual em cada reunião, até maio, quando a redução foi de 0,25 ponto percentual, em placar dividido, quando quatro diretores indicados pelo governo Lula votaram por corte maior, de 0,50. Agora, a expectativa é que ocorra uma decisão unânime de manutenção.

A taxa básica de juros serve como piso para os demais juros cobrados no mercado, sendo o principal instrumento do BC para manter a inflação sob controle, perto da meta estabelecida pelo governo. Isso acontece porque os juros mais altos encarecem o crédito, reduzem a disposição para consumir e estimulam alternativas de investimento.

Quando o Copom aumenta a Selic, o objetivo é conter a demanda aquecida, o que causa reflexos nos preços, já que os juros mais altos encarecem o crédito e estimulam a poupança. Já quando os juros básicos são reduzidos, a tendência é que o crédito fique mais barato, com incentivo à produção e ao consumo.

A Selic é usada nos empréstimos entre bancos e nas aplicações que as instituições financeiras fazem em títulos públicos federais. É a taxa que os bancos pagam para pegar dinheiro no mercado e repassá-lo em empréstimos ou financiamentos. Por esse motivo, os juros que os bancos cobram dos consumidores são sempre superiores à Selic.

Barra 40 Graus

Barra 40 Graus